Dispõe sobre depósitos judiciais e extrajudiciais regidos pela Lei nº 9.703, de 17 de novembro de 1998, e suas alterações.

O SECRETÁRIO ESPECIAL DA RECEITA FEDERAL DO BRASIL, no uso da atribuição que lhe confere o inciso III do art. 350 do Regimento Interno da Secretaria Especial da Receita Federal do Brasil, aprovado pela Portaria ME nº 284, de 27 de julho de 2020, e tendo em vista o disposto no inciso II do art. 151 e no inciso VI do art. 156 da Lei nº 5.172, de 25 de outubro de 1966 – Código Tributário Nacional (CTN), na Lei nº 9.703, de 17 de novembro de 1998, e no Decreto nº 2.850, de 27 de novembro de 1998, resolve:

CAPÍTULO I

DISPOSIÇÕES GERAIS

Art. 1º Os depósitos judiciais e extrajudiciais de tributos administrados pela Secretaria Especial da Receita Federal do Brasil (RFB), bem como os depósitos judiciais e extrajudiciais não tributários relativos à União e os tributários e não tributários relativos a fundos públicos, autarquias, fundações públicas e demais entidades federais integrantes dos orçamentos fiscal e da seguridade social, incluídos seus acessórios, serão efetuados em conformidade com o disposto nesta Instrução Normativa.

Parágrafo único. O disposto no caput aplica-se, inclusive:

I – aos débitos provenientes de tributos administrados pela RFB inscritos em Dívida Ativa da União (DAU); e

II – às contribuições sociais administradas pela RFB destinadas à Previdência Social e a outras entidades ou fundos, inscritas ou não em DAU, relativas às competências de janeiro de 2009 e posteriores, que forem objeto de lançamentos de ofício realizados a partir de 1º de agosto de 2011.

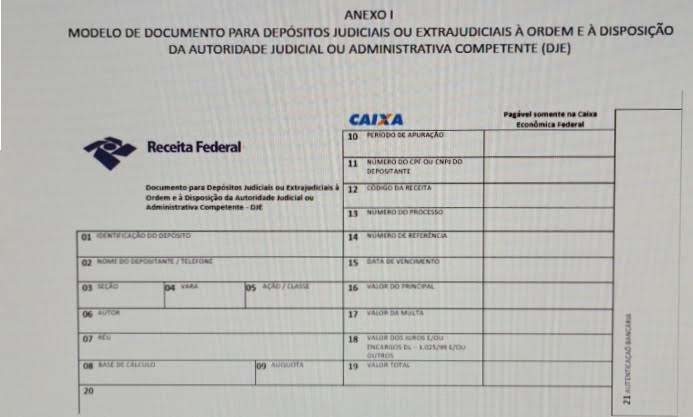

Art. 2º Os depósitos de que trata esta Instrução Normativa poderão ser efetuados em qualquer agência da Caixa Econômica Federal (CEF), por meio do Documento para Depósito Judicial ou Extrajudicial à Ordem e à Disposição da Autoridade Judicial ou Administrativa Competente (DJE), conforme modelo constante do Anexo I.

§ 1º O DJE deverá ser preenchido de acordo com as instruções constantes do Anexo II, observada a natureza judicial ou extrajudicial do depósito, em 4 (quatro) vias, as quais terão as seguintes destinações:

I – 1ª via: documento de caixa;

II – 2ª via: controle dos depósitos na CEF;

III – 3ª via: vara da Justiça ou unidade da RFB onde tramita o processo, observado o disposto no § 2º; e

IV – 4ª via: depositante.

§ 2º No caso de depósito extrajudicial, a 3ª via do DJE deverá ser encaminhada à unidade da RFB onde tramita o processo, no prazo de 10 (dez) dias úteis, contado da data de autenticação do documento.

§ 3º No caso de depósito para suspensão de valores inscritos em DAU, os DJE devem ser preenchidos de maneira individualizada, por débito e por período de apuração.

CAPÍTULO II

DO ACOLHIMENTO DOS DEPÓSITOS

Art. 3º Por ocasião do acolhimento de depósito inicial, a CEF deverá gerar um número de identificação, a ser informado no campo 01 do DJE, individualizado por depositante, por número de processo judicial ou extrajudicial e por código de receita.

§ 1º Os depósitos subsequentes ao depósito inicial, referentes ao mesmo processo e código de receita, devem ter o mesmo número de identificação daquele e podem ser efetuados em qualquer agência da CEF.

§ 2º Para fins de controle da CEF, o número de identificação qualifica uma conta de depósito em nome do depositante.

Art. 4º Compete à CEF, com base nas especificações técnicas definidas pela Coordenação-Geral de Arrecadação e de Direito Creditório (Codar):

I – validar, no momento do acolhimento do depósito, os dados que identificam o DJE;

II – recolher o valor dos depósitos recebidos diariamente à Conta Única do Tesouro Nacional, nos mesmos prazos e condições estabelecidos para o recolhimento do produto da arrecadação de receitas federais administradas pela RFB; e

III – encaminhar os dados dos DJE referentes aos depósitos acolhidos à RFB, de forma centralizada e por meio digital, por intermédio do Serviço Federal de Processamento de Dados (Serpro), observado o disposto no art. 7º.

CAPÍTULO III

DA RETIFICAÇÃO DE DJE

Art. 5º Caso comprovada a ocorrência de erro do depositante no preenchimento de DJE referente a depósito extrajudicial, o documento será retificado pela unidade da RFB onde tramita o processo, por meio de sistema eletrônico destinado a esse fim:

I – de ofício, hipótese em que o depositante deverá ser imediatamente informado da retificação; ou

II – mediante pedido do próprio depositante, do qual constem os dados supostamente incorretos e as informações necessárias para a correção.

Parágrafo único. Na hipótese prevista neste artigo, a unidade da RFB a que se refere o caput deverá:

I – comunicar a retificação realizada de ofício ou a pedido do depositante à CEF, para que esta atualize o sistema de controle de depósitos correspondente; e

II – juntar os documentos referentes à retificação ao processo administrativo correspondente, incluída a cópia da comunicação a que se refere o inciso I.

Art. 6º O DJE referente a depósito judicial será retificado, conforme determinação judicial:

I – pela unidade da RFB na qual tramita o processo, por meio de sistema eletrônico destinado a esse fim, a qual deverá:

a) comunicar a retificação à CEF, para que esta atualize o sistema de controle de depósitos correspondente; e

b) juntar os documentos referentes à retificação ao processo administrativo correspondente, incluída a cópia da comunicação a que se refere a alínea “a”; ou

II – pela CEF, a qual deverá comunicar a retificação à RFB, no prazo de 5 (cinco) dias úteis, contado da data em que efetivou a retificação no sistema de controle de depósitos correspondente, para as providências de retificação de depósito na base de dados da RFB.

Parágrafo único. Na hipótese de a autoridade judicial autorizar transferência parcial do saldo de depósito para uma ou mais contas, a CEF deverá:

I – efetuar o registro da transferência parcial, apropriando, na nova conta ou em conta já existente, o valor transferido na proporção determinada pela autoridade judicial, mantida a mesma data de arrecadação do depósito que originou a transferência;

II – gerar o DJE correspondente ao valor transferido para cada conta, com a mesma data de arrecadação do DJE original, e enviar os dados a ele relativos à RFB de forma centralizada e por meio digital, por intermédio do Serpro; e

III – comunicar o procedimento à área de controle da rede arrecadadora da RFB, por meio de expediente acompanhado da documentação expedida pelo juiz, quando for o caso, para que seja providenciada a retificação do valor do depósito que originou a transferência, de modo que o valor fique idêntico ao saldo remanescente do depósito na conta original.

CAPÍTULO IV

DA CORREÇÃO E DO CANCELAMENTO DE DJE

Art. 7º A CEF deverá solicitar a correção do DJE caso constatada a ocorrência de erro na transcrição dos dados constantes de qualquer campo de DJE referente a depósito acolhido, encaminhados nos termos do inciso III do caput do art. 4º.

Parágrafo único. Para fins do disposto neste artigo, considera-se transcrição incorreta a inclusão, na remessa de dados de DJE, de qualquer informação divergente daquelas constantes de DJE acolhido pela CEF.

Art. 8º A CEF deverá solicitar o cancelamento de DJE à RFB caso constatada a inclusão, na remessa dos dados, de:

I – informação de um mesmo DJE por mais de uma vez; ou

II – recebimento que não tenha sido efetuado por meio de DJE, hipótese em que a solicitação deverá ser enviada juntamente com cópia do documento incluído indevidamente.

Art. 9º As solicitações de que tratam os arts. 7º e 8º deverão:

I – ser formalizadas por meio de expediente de representante legal da CEF e conter a descrição dos motivos que levaram à sua formulação;

II – estar acompanhadas de cópia do DJE a que se referem ou conter informações que identifiquem o depósito de forma inequívoca, bem como incluir o detalhamento da correção ou do cancelamento solicitado; e

III – ser encaminhadas à área de controle da rede arrecadadora da RFB, no prazo de até 5 (cinco) dias úteis, contado da data em que a CEF promover a correção ou o cancelamento no sistema de controle de depósitos correspondente.

Parágrafo único. Para fins do disposto no caput, as informações constantes das solicitações são de responsabilidade exclusiva da CEF e deverão ser enviadas à RFB de forma centralizada e por meio digital, por intermédio do Serpro, nas condições estabelecidas pela Codar.

Art. 10. Na hipótese de a solicitação de que trata o art. 7º ou 8º implicar alteração da data de arrecadação ou do valor total do DJE, a CEF promoverá, se necessário, os ajustes relativos ao recolhimento à Conta Única do Tesouro Nacional, observado o disposto em legislação específica.

Parágrafo único. Na hipótese de a solicitação a que se refere o caput implicar redução ou acréscimo do valor recolhido à Conta Única do Tesouro Nacional, a CEF deverá:

I – solicitar a devolução da diferença, em caso de redução; ou

II – providenciar o imediato recolhimento da diferença e efetuar o pagamento dos encargos devidos pelo atraso, em caso de acréscimo.

Art. 11. Após receber a solicitação de que trata o art. 7º ou 8º, a área de controle da rede arrecadadora deverá formalizar o processo administrativo correspondente e, se for o caso, autorizar e realizar as correções do DJE na base de dados da RFB.

Art. 12. Será indeferida a solicitação de correção quando:

I – apresentada pela CEF e se referir a alteração de dados de DJE preenchido com erro pelo depositante; ou

II – implicar desdobramento de depósito.

CAPÍTULO V

DO LEVANTAMENTO DO DEPÓSITO

Seção I

Dos Procedimentos e Condições

Art. 13. Para os fins do disposto nesta Instrução Normativa, levantamento de depósito é o ato pelo qual, mediante ordem da autoridade judicial ou administrativa competente, a CEF procede à:

I – devolução, total ou parcial, do saldo da conta de depósito ao depositante; ou

II – transformação, total ou parcial, do saldo da conta de depósito em pagamento definitivo.

Parágrafo único. Os procedimentos relativos ao levantamento a que se refere o caput aplicam-se aos depósitos realizados a partir de 1º de dezembro de 1998, bem como aos realizados anteriormente e transferidos conforme Lei nº 12.099, de 27 de novembro de 2009.

Art. 14. A devolução a que se refere o inciso I do caput do art. 13 será efetuada no prazo de até 24 (vinte e quatro) horas, contado da data de ciência da decisão que a autorizar, acrescido de juros equivalentes à taxa referencial do Sistema Especial de Liquidação e Custódia (Selic) para títulos federais, acumulada mensalmente, calculados a partir do mês subsequente ao da efetivação do depósito até o mês anterior ao de seu levantamento, e de juros de 1% (um por cento) relativos ao mês em que estiver sendo efetivada a devolução.

§ 1º A devolução será considerada efetivada na data em que a CEF disponibilizar o valor calculado, nos termos do caput, em favor do depositante, a partir da qual não caberá mais nenhum acréscimo, inclusive caso o depositante opte por receber o montante em data posterior.

§ 2º Caso o depositante não compareça para recebimento do depósito a que faz jus no prazo de 30 (trinta) dias, contado da data em que lhe foi disponibilizado o valor a ser devolvido, a CEF deverá manter o montante em conta específica de depósito, identificada nos termos do art. 3º.

Art. 15. O valor a ser devolvido ao depositante será registrado pela CEF no Sistema Integrado de Administração Financeira do Governo Federal (Siafi), para fins de transferência da Conta Única do Tesouro Nacional para sua conta de reserva bancária.

§ 1º Caso solicite a transferência de valor a maior para a sua conta de reserva bancária, a CEF deverá providenciar a devolução do excedente à Conta Única do Tesouro Nacional e pagar remuneração calculada com base na variação da taxa Selic, da data de crédito do valor na sua conta de reserva bancária até a data de devolução do excedente.

§ 2º O resultado da remuneração a que se refere o § 1º será pago por meio de Documento de Arrecadação de Receitas Federais (Darf), com código de receita 8508, e recolhido à Conta Única do Tesouro Nacional na mesma data da devolução do excedente.

§ 3º Caso solicite valor a menor para a sua conta de reserva bancária, a CEF deverá devolver integralmente o valor devido ao depositante, observado o prazo previsto no caput do art. 14, e, na sequência, solicitar a diferença à Conta Única do Tesouro Nacional, sem quaisquer acréscimos.

Art. 16. A transformação em pagamento definitivo será efetuada pelo valor total ou parcial do saldo da conta de depósito sem correção monetária, uma vez que o recurso já se encontra contabilizado na Conta Única do Tesouro Nacional.

Seção II

Da Guia de Levantamento de Depósito

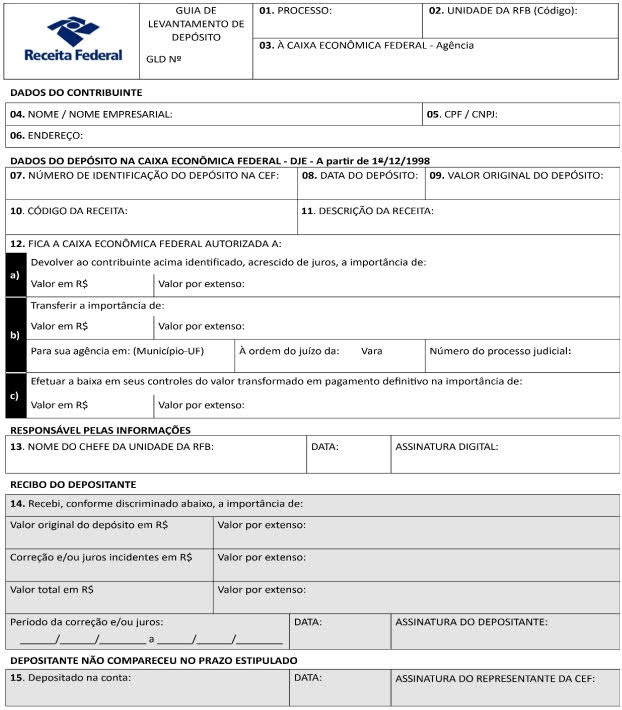

Art. 17. A RFB dará ciência à CEF das decisões administrativas relativas aos depósitos extrajudiciais que autorizarem os procedimentos previstos no caput do art. 13, inclusive a alteração de depósito extrajudicial em judicial, por meio da Guia de Levantamento de Depósito (GLD), conforme modelo constante do Anexo III.

§ 1º A GLD será preenchida pela unidade da RFB onde tramita o processo administrativo correspondente, de acordo com as instruções constantes do Anexo IV, em 2 (duas) vias, a primeira a ser juntada ao referido processo, e a segunda a ser encaminhada à CEF para fins do disposto no caput.

§ 2º As autorizações previstas no caput serão de competência do chefe da unidade da RFB onde tramita o processo administrativo e deverão ser realizadas por meio de assinatura eletrônica que permita:

I – confirmação de que a assinatura é do titular da unidade ou de servidor que possua delegação de competência para tal; e

II – validação no e-Assina, pelo Portal e-CAC.

Art. 18. No caso de devolução, total ou parcial, do saldo do depósito ao depositante, a CEF deverá informar o valor correspondente no campo apropriado da GLD, e encaminhar cópia do recibo à unidade da RFB que emitiu o documento, no prazo de até 5 (cinco) dias úteis, contado da data da devolução.

§ 1º Na hipótese prevista no § 2º do art. 14, a CEF deverá preencher o campo apropriado da GLD, apondo assinatura do responsável pela informação, e enviar cópia à unidade da RFB que emitiu o documento, no prazo de 5 (cinco) dias úteis, contado do fim do prazo da disponibilidade do valor a ser devolvido.

§ 2º Na hipótese de depósito extrajudicial indevido pela inexistência de contencioso administrativo correspondente, o valor depositado poderá ser devolvido pela CEF, por solicitação do depositante, observado o disposto no art. 14, por meio de emissão de GLD pela autoridade administrativa da RFB responsável.

Art. 19. A partir da data de ciência da decisão administrativa que autorizar a alteração do depósito extrajudicial em judicial, a CEF deverá:

I – atualizar seus controles, mediante alteração do número de identificação do depósito e do número do processo indicado na GLD, de extrajudicial para judicial; e

II – comunicar as referidas alterações à RFB, no prazo de até 5 (cinco) dias úteis, contado da data de recebimento da respectiva GLD, para fins de retificação dos depósitos correspondentes, observado o disposto no art. 9º.

Seção III

Do Controle e Repasse dos Dados e das Informações

Art. 20. A CEF deverá manter controle dos dados e informações sobre os levantamentos de depósitos judiciais e extrajudiciais por ela realizados.

Parágrafo único. Caso a autoridade judicial ou administrativa solicite a alteração de levantamento de depósito já efetuado, a CEF deverá promover as devidas modificações em seus controles, bem como comunicar o fato à RFB para as correspondentes atualizações em seus sistemas, observado o disposto no art. 9º.

Art. 21. A CEF deverá encaminhar à RFB os dados sobre os levantamentos realizados, incluídas as informações sobre os respectivos DJE, de forma centralizada e por meio digital, por intermédio do Serpro, conforme especificações técnicas definidas pela Codar, no prazo de até 3 (três) dias úteis, contado da data:

I – da transferência, da Conta Única do Tesouro Nacional para a conta de reserva bancária da CEF, do valor correspondente aos levantamentos referentes à devolução total ou parcial de depósitos aos depositantes; ou

II – de ciência da decisão judicial ou administrativa que autorizar a transformação, total ou parcial, do saldo da conta de depósito em pagamento definitivo.

Parágrafo único. Caso verificada a ocorrência de erro na transcrição dos dados a que se refere o caput após seu encaminhamento à RFB, a CEF deverá providenciar arquivo de correção dos levantamentos.

Art. 22. Para fins do disposto neste Capítulo, entende-se por data de ciência aquela em que a CEF efetivamente receber:

I – o Alvará ou o Ofício judicial, no caso de decisão relativa a depósito judicial; ou

II – a Guia de Levantamento de Depósitos (GLD) que autoriza o levantamento, no caso de decisão relativa a depósito extrajudicial.

CAPÍTULO VI

DISPOSIÇÕES FINAIS

Art. 23. A Codar poderá editar normas complementares necessárias à execução das atividades e dos procedimentos previstos nesta Instrução Normativa.

Art. 24. Caso verificada a transferência de depósito efetuado antes de 1º de dezembro de 1998, em desacordo com o disposto no art. 2º-A da Lei nº 9.703, de 17 de novembro de 1998, deverá ser solicitado à CEF sua transferência à Conta Única do Tesouro Nacional, nos termos da referida Lei.

Parágrafo único. A transferência a que se refere o caput não poderá ser realizada mediante quitação de Darf.

Art. 25. Caso constatadas irregularidades na execução das atividades previstas nesta Instrução Normativa, a CEF ficará sujeita ao regime disciplinar aplicável à Rede Arrecadadora de Receitas Federais (Rarf).

Art. 26. O modelo de DJE aprovado pela Instrução Normativa nº 421, de 10 de maio de 2004, também poderá ser utilizado, nos 6 (seis) meses seguintes à publicação desta Instrução Normativa.

Art. 27. Ficam revogados:

I – as seguintes Instruções Normativas:

a) Instrução Normativa SRF nº 421, de 10 de maio de 2004;

b) Instrução Normativa SRF nº 449, de 6 de setembro de 2004;

c) Instrução Normativa RFB nº 1.031, de 5 de maio de 2010;

d) Instrução Normativa RFB nº 1.276, de 27 de junho de 2012;

e) Instrução Normativa RFB nº 1.721, de 21 de julho de 2017; e

f) Instrução Normativa nº 1.175, de 22 de julho de 2011.

II – o inciso III do art. 1º da Instrução Normativa RFB nº 736, de 2 de maio de 2007.

Art. 28. Esta Instrução Normativa entra em vigor na data de sua publicação no Diário Oficial da União.

ROBINSON SAKIYAMA BARREIRINHAS

INSTRUÇÕES PARA PREENCHIMENTO DO DJE

A) DEPÓSITO JUDICIAL:

| CAMPO | O QUE DEVE CONTER |

| 01 | Número de identificação do depósito na Caixa Econômica Federal. |

| 02 | Nome e telefone do depositante. |

| 03 | Sigla da Seção Judiciária com 2 (dois) campos alfabéticos. |

| 04 | Número da Vara da Seção Judiciária onde tramita o processo. |

| 05 | Ação/Classe com 5 (cinco) campos numéricos, conforme tabela fornecida pela Justiça. |

| 06 | Nome do autor da ação. |

| 07 | Nome do réu na ação. |

| 08 | Base de cálculo do tributo relativo ao período de apuração. |

| 09 | Alíquota a ser aplicada sobre a base de cálculo. |

| 10 | Data do encerramento do período base, no formato DD/MM/AAAA. |

| 11 | Número de inscrição no CPF ou no CNPJ do depositante. |

| 12 | Código do tributo divulgado pela RFB. |

| 13 | Número do processo judicial. |

| 14 | 1. Número de inscrição na Dívida Ativa da União (DAU), para depósito da DAU;2. Número do Imóvel Rural na Receita Federal (NIRF), para depósito do ITR;3 Código da unidade da RFB responsável pelo despacho aduaneiro, para |

| depósito de tributo do comércio exterior;4. Número de Inscrição no Serviço de Patrimônio da União, para depósito de receitas administradas pela Secretaria de Patrimônio da União (SPU). | |

| 15 | Data de vencimento da receita, no formato DD/MM/AAAA. |

| 16 | Valor da receita principal obtido após a aplicação da alíquota sobre a base de cálculo. |

| 17 | Valor da multa, caso devida. |

| 18 | Valor dos juros de mora ou encargos do Decreto-Lei nº 1.025, de 1969, ou outros, caso devidos. |

| 19 | Soma dos campos 16 a 18. |

| 20 | Campo reservado para o código de barras. |

| 21 | Autenticação da Caixa Econômica Federal. |

B) DEPÓSITO EXTRAJUDICIAL:

| CAMPO | O QUE DEVE CONTER |

| 01 | Número de identificação do depósito na Caixa Econômica Federal. |

| 02 | Nome e telefone do depositante. |

| 03 a 07 | Não preencher. |

| 08 | Base de cálculo do tributo relativo ao período de apuração. |

| 09 | Alíquota a ser aplicada sobre a base de cálculo. |

| 10 | Data do encerramento do período base, no formato DD/MM/AAAA. |

| 11 | Número de inscrição no CPF ou no CNPJ do depositante. |

| 12 | Código do tributo divulgado pela RFB. |

| 13 | Número do processo administrativo. |

| 14 | 1. Número do Imóvel Rural na Receita Federal (NIRF), para depósito do ITR;2. Código da unidade da RFB responsável pelo despacho aduaneiro, para depósito de tributo do comércio exterior; |

| 3. Número do Processo Administrativo, no caso de depósito referente a multa administrativa;4. Número de Inscrição no Serviço de Patrimônio da União, para depósito de receitas administradas pela Secretaria de Patrimônio da União (SPU). | |

| 15 | Data de vencimento da receita, no formato DD/MM/AAAA. |

| 16 | Valor da receita principal obtido após a aplicação da alíquota sobre a base de cálculo. |

| 17 | Valor da multa, caso devida. |

| 18 | Valor dos juros de mora, ou encargos do Decreto-Lei nº 1.025, de 1969, ou outros, caso devidos. |

| 19 | Soma dos campos 16 a 18. |

| 20 | Campo reservado para o código de barras. |

| 21 | Autenticação da Caixa Econômica Federal. |

MODELO DE GUIA DE LEVANTAMENTO DE DEPÓSITO (GLD)

INSTRUÇÕES PARA PREENCHIMENTO DA GLD

A GLD deverá receber numeração sequencial, por unidade da RFB e por ano.

| CAMPO | O QUE DEVE CONTER |

| 01 | Número do processo administrativo. |

| 02 | Código de identificação da unidade da RFB. |

| 03 | Número e nome da agência da Caixa Econômica Federal à qual é dirigida a solicitação de levantamento do depósito. |

| 04 | Nome do depositante. |

| 05 | Número do CPF ou CNPJ do depositante. |

| 06 | Endereço do depositante. |

| 07 | Número de identificação do depósito na Caixa Econômica Federal. |

| 08 | Data em que foi efetuado o depósito. |

| 09 | Valor total original do depósito. |

| 10 | Código da receita. |

| 11 | Descrição da receita indicada no campo 10. |

| 12 |